来源:FX168 | 2020-08-10 16:55:22 |

周五(8月7日),黄金期货大幅下跌,结束了连续五个交易日创下的结算纪录,原因是投资者在美元走强和美国就业市场月度报告的下跌与预期基本一致的情况下苦苦挣扎。同时,2100美元/盎司水平的阻力太大,无法继续走高。现货黄金在触及2075.15美元/盎司的历史高位后直线回落,目前报2025.8美元/盎司。现货白银也下跌3.7%至27.79美元/盎司。虽然金价下跌了近2%,是自6月份以来的最大跌幅,但今年仍上涨了33%以上,有望实现四十年来最大的年度涨幅。

美元下跌过度

因美国就业数据好于预期,表明经济反弹仍在取得进展,美元走强抑制了黄金的避风港吸引力。周五的数据显示,7月份的就业人数增加了176万,超出了预期的148万,而失业率的下降幅度超出了预期。在中美之间的分歧日益加剧之际,美元已连续四个交易日上涨。芝加哥蓝线期货(Blue Line Futures)首席市场策略师Phil Streible表示,这两个因素共同给金价带来压力,尤其是美元反弹。他在电话中说:“今早美元的走强将对金价构成压力,这就是为什么金价摇摇欲坠的负面因素。”

加拿大国家银行(National Bank of Canada)的分析师也认为,此前美元的持续下跌已经过度,考虑到目前股市和美元指数之间的逆相关关系异常强劲,他们认为,风险厌恶情绪的回归将推动美元走高。他们在报告中写道:“在我们看来,对美元的看跌有些过头了。目前股市和美元指数之间的逆相关关系异常强烈。股市避险情绪的回归更有可能推高美元,而不是压低美元。是什么促使避险资金回流美元?首先,在新冠肺炎病例重燃可能会影响就业增长和劳动收入的情况下,我们有理由怀疑美国新一轮财政刺激的有效性。其次,我们担心,在总统大选前夕,高失业率将重振华盛顿的保护主义倾向。”

欧洲最大的经济体再次站稳脚跟,也可能给金银施加压力。继周四公布的数据显示德国工厂需求为去年年底记录水平的90.7%之后,德国6月份工业产出增长略高于预期。不过,欧洲央行首席经济学家Philip Lane告诫市场不要过早乐观,他认为该地区第三季度的业绩将是决定复苏强度和可持续性的关键。

黄金不是抗通胀利器

而根据杜克大学金融学教授Campbell Harvey、曾任TCW Group大宗商品投资组合经理的Claude Erb,以及投资博客AbnormalReturns.com创始人兼编辑Tadas Viskanta最近发表的研究,黄金目前已经被高估了。

随着现货黄金价格不断攀升突破2000美元/盎司关口,市场对黄金的热情达到了狂热的程度。但这项新研究关注的是黄金的基本价值,与华尔街分析师计算股票公允价值的方式非常相似。人们最常提到的金价上涨的根本理由是通胀。事实上,这种基本原理被重复得如此频繁,但很少有人会停下来让它接受历史的审视。这项研究发现,黄金与通胀并没有统计学上的必然联系。

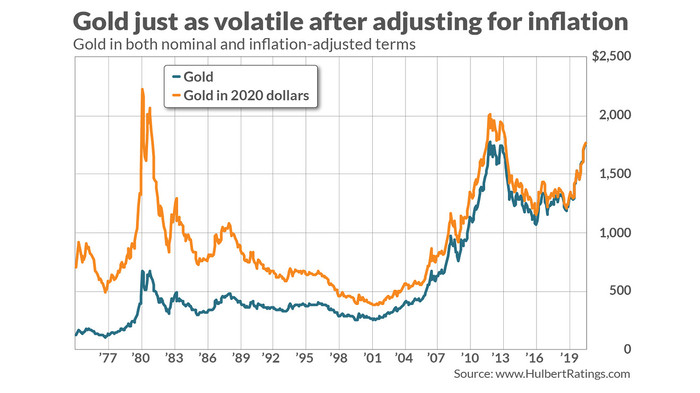

事实上,研究人员报告说,预测黄金未来表现的一个更为有力的指标是经通胀调整后的黄金当前价格:当通胀调整后的价格较高时,黄金随后的表现往往较低,反之亦然。这一发现的一个必然结果是,经通胀调整后的黄金价格与名义价格一样波动剧烈。而如果黄金真的是一种很好的通胀对冲工具,经通胀调整后的黄金价格将相对稳定。但相反,从下面的图表中可以看出,过去50年里,经通胀调整后的黄金价格与名义价格一样波动剧烈。

(来源:MarketWatch)

这对投资的影响是,未来几年黄金价格可能会低于目前水平。[/b]看多黄金的人会反对说,这项新研究没有考虑到美联储今年3月进行的货币超发,这在历史上是史无前例的。在他们的论文中,研究者们反驳了这一点。此前在1980年和2011年,投资者都持有相类似的观点,黄金的价格也和现在一样到达了历史高点:“在1980年,一些人担心高通胀……但从1980年1月至1985年1月,黄金的真实价格价格下跌了65%。2011年,有人担心美联储的量化宽松政策会导致高通货膨胀率。从2011年8月到2016年8月,黄金的真实价格下跌了大约33%。目前,有人担心美国为应对疫情对经济的影响而实施的财政和货币政策会带来通胀效应。如果黄金在1980年和2011年都没有引发人们对通胀的担忧,那么现在为什么还能引发人们对通胀的担忧呢?”

研究人员分析的黄金近期走强的另一个可能解释是,[b]最大的黄金ETF(例如SPDR Gold Shares GLD)涌入了大量的资产 。管理着835亿美元资产的iShares Gold Trust,管理着326亿美元。而根据彭博社最近汇编的初步数据,全球黄金支持的ETF的总持有量目前为3356.6吨,这一数字超过了除美国以外的任何政府的总持有量。

近年来,ETF黄金持有量与黄金实际价格之间存在着令人印象深刻的强相关性。然而,研究人员很快指出,尚不清楚两者之间的因果关系可能是什么。例如,可能是金价走高“导致”新的现金流入黄金支持的ETF。如果是这样的话,那么很有可能的情况是,如果黄金价格下跌,那么资产将迅速从ETF流出,这可能会加剧黄金的跌势。

短期技术面显疲态

而从短期技术面看,FXEmpire的分析师Christopher Lewis认为,黄金在经历了抛物线式的上涨后略显疲态,会有一个显著的回调,可能会深到1800美元/盎司。

在现在的水平追逐交易可能有些冲动,至少要看到黄金市场回落到2000美元/盎司。而David Becker表示,金价在盘中创下历史新高后开始下跌,形成了一个被认为是反转形态的外包日线形态。外包日线的最低价低于前一个交易日的最低价,而其最高价高于前一个交易日的最高价。支撑位是在10日移动均线1992美元/盎司附近。短期动能已转为负面,因快速随机指数产生交叉卖出信号。中期动能为负或中性,因MACD(指数平滑移动平均线)柱状图呈红色且趋平。

(来源:FXEmpire)

2022-01-12 16:37:56

2022-01-12 16:35:51

2022-01-12 16:33:46

2022-01-12 16:31:37

2022-01-12 16:23:37

2022-01-10 23:50:47

2022-01-10 23:50:44

2022-01-10 23:50:28

2022-01-10 23:49:46

2022-01-10 23:49:40

2022-01-10 23:49:36

2022-01-10 16:58:03

2022-01-10 16:55:04

2022-01-10 16:52:42

2022-01-10 16:50:33

2022-01-10 16:47:29

2022-01-10 16:36:07

2022-01-10 16:34:44

2022-01-10 16:34:37

2022-01-10 16:34:32

2022-01-10 16:34:26

2022-01-10 16:34:23

2022-01-10 16:12:37

2022-01-10 15:29:11

2022-01-10 15:17:57

2022-01-10 15:13:38

2022-01-10 15:09:07

2022-01-10 15:06:46

2022-01-10 15:00:54

2022-01-10 14:58:48

2022-01-10 14:44:41

2022-01-10 14:37:13

2022-01-10 12:04:30

2022-01-10 11:05:30

2022-01-10 11:03:01

2022-01-10 11:01:18

2022-01-10 10:46:24

2022-01-10 10:26:59

2022-01-10 10:22:55

2022-01-10 10:16:57

2022-01-10 10:08:05

2022-01-10 10:03:29

2022-01-10 10:02:08

2022-01-10 09:32:02

2022-01-10 08:59:32

2022-01-10 08:43:11

2022-01-10 08:32:05

2022-01-10 08:24:26

2022-01-10 08:17:51

2022-01-10 08:14:12

2022-01-09 17:10:02

2022-01-09 11:42:38

2022-01-08 14:14:03

2022-01-08 14:02:46

2022-01-07 22:27:18

2022-01-07 22:26:23

2022-01-07 22:25:41

2022-01-07 17:24:23

2022-01-07 16:39:41

2022-01-07 16:36:27

2022-01-07 16:30:57

2022-01-07 16:18:03

2022-01-07 16:08:57

2022-01-07 15:58:32

2022-01-07 15:58:20

2022-01-07 15:49:44

2022-01-07 15:31:33

2022-01-07 15:19:10

2022-01-07 15:09:59

2022-01-07 15:04:22

2022-01-07 15:04:18

2022-01-07 15:04:14

2022-01-07 15:04:10

2022-01-07 15:04:06

2022-01-07 15:04:02

2022-01-07 11:59:10

2022-01-07 10:56:03

2022-01-07 10:50:14

2022-01-07 10:41:11

2022-01-07 10:34:51

2022-01-07 10:27:42

2022-01-07 10:19:35

2022-01-07 10:15:46

2022-01-07 10:08:05

2022-01-07 10:04:02

2022-01-07 09:59:42

2022-01-07 09:46:39

2022-01-07 09:20:56

2022-01-07 09:15:25

2022-01-07 09:09:44

2022-01-07 08:43:15

2022-01-06 23:07:55

2022-01-06 23:07:48

2022-01-06 23:07:44

2022-01-06 23:07:22

2022-01-06 23:07:18

2022-01-06 17:07:00

2022-01-06 17:00:29

2022-01-06 16:55:06

2022-01-06 16:49:08

2022-01-06 16:46:42

2022-01-06 16:39:47

2022-01-06 16:35:47

2022-01-06 16:27:44

2022-01-06 16:05:49